یکی از فاکتورهای مهم برای انتخاب یک صندوق سرمایهگذاری، ارزش خالص دارایی (Net Asset Value) است که به اختصار به آن NAV (ناو) میگویند. NAV صندوق سرمایهگذاری چیست؟ چگونه محاسبه میشود؟ و چرا مهم است؟ برای آشنایی با مفهوم NAV و شیوهی محاسبهی آن با چشم بورس همراه باشید.

در شرایط تورمی حفظ ارزش داراییها بدون سرمایهگذاری امکانپذیر نیست. مردم با سرمایهگذاری در بازارهای مختلف همچون سپردههای بانکی، طلا، مسکن و بورس به دنبال حفظ دارایی و سپس کسب سود هستند. بورس از بازارهای جذاب برای سرمایهگذاری است.

شاید شما نیز مانند بسیاری از افراد تخصص، تجربه و زمان کافی برای سرمایهگذاری در بازار سرمایه را نداشته باشید. نگران نباشید میتوانید از طریق صندوقهای سرمایهگذاری از مزایای این بازار بهرهمند شوید. صندوقهای سرمایهگذاری با استفاده از تیمهای مختصص و حرفهای داراییهای شما را مدیریت میکنند.

قیمت و ارزش دو مفهوم کلیدی در سرمایهگذاری

بهتر است ابتدا در مورد ارزش و قیمت صحبت کنیم. مردم معمولا ارزش و قیمت را دو مفهوم یکسان در نظر میگیرند. آنها صرفا به قیمت توجه میکنند در حالی که یک سرمایهگذار حرفهای به دنبال ارزشگذاری سهام است. ارزش مفهومی است که با توجه به اهمیت دارایی سنجیده میشود. به عبارت دیگر، ارزش چیزی است که در ازای پرداخت قیمت، دریافت خواهید کرد.

توجه کنید که قیمت را عرضه و تقاضا تعیین میکند. ممکن است به دلیل تقاضای بالا، دارایی با قیمتی بیش از ارزش آن معامله شود و همچنین عرضهی زیاد باعث شود یک دارایی زیر ارزش ذاتی خرید و فروش شود. تفاوت بین قیمت و ارزش با مفهومی به نام حباب سنجیده میشود. سرمایهگذار حرفهای صرفا به قیمت توجه نمیکند و به دنبال سنجش ارزش یک دارایی است.

ارزش خالص دارایی یا NAV چیست؟

خرید واحدهای یک صندوق به معنای سهیم شدن در داراییهای آن است. صندوقها نهادهای مالی هستند و همچون همه شرکتها داراییها و بدهیهایی دارند، ارزش خالص دارایی از تفاوت این دو به دست میآید. داراییهای یک صندوق مجموعهای از سهام، اوراق با درآمد ثابت، سپردههای بانکی، وجوه نقد و… است. بدهیها نیز شامل مواردی همچون وامهای بانکی، بدهیهای کوتاهمدت و بلندمدت و پرداختهای معوقه و… است. البته صندوقهای متداول در ایران (سهامی، مختلط، طلا و…) بدهیهایی از جنس وام بانکی ندارند.

اگر با صندوقها آشنا باشید، حتما در مورد NAV شنیدهاید. مفهوم NAV در صندوقهای سرمایهگذاری چیست؟ به زبان ساده، اگر بدهیهای یک صندوق را را از مقدار داراییهای آن کسر کنیم به ارزش خالص دارایی یا همان NAV میرسیم. برای محاسبهی NAV صندوق سرمایهگذاری به ازای هر واحد، کافی است ارزش خالص داراییها را بر تعداد کل واحدهای صندوق تقسیم کنیم.

فرمول محاسبهی ارزش خالص دارایی در صندوقهای سرمایهگذاری

ارزش خالص داراییهای یک صندوق به ازای هر واحد از طریق فرمول زیر محاسبه میشود.

تعداد واحدهای صندوق/(مجموع بدهیها – مجموع داراییها) = ارزش خالص دارایی هر واحد

فرض کنید دارایی یک صندوق متشکل از 200 میلیارد تومان سهام، 50 میلیارد تومان اوراق با درآمد ثابت و 50 میلیارد تومان وجوه نقد است. مجموع داراییهای این صندوق برابر با 300 میلیارد تومان است. بدهیهای این صندوق نیز مشتکل از 50 میلیارد تومان بدهی بلندمدت و 50 میلیارد تومان بدهی کوتاهمدت است. بنابراین مجموع بدهیهای آن 100 میلیارد تومان است. اگر کل واحدهای این صندوق 3 میلیون واحد باشد، NAV صندوق اینگونه محاسبه میشود.

1000 = 2000000/(1000000000 – 3000000000) = NAV هر واحد

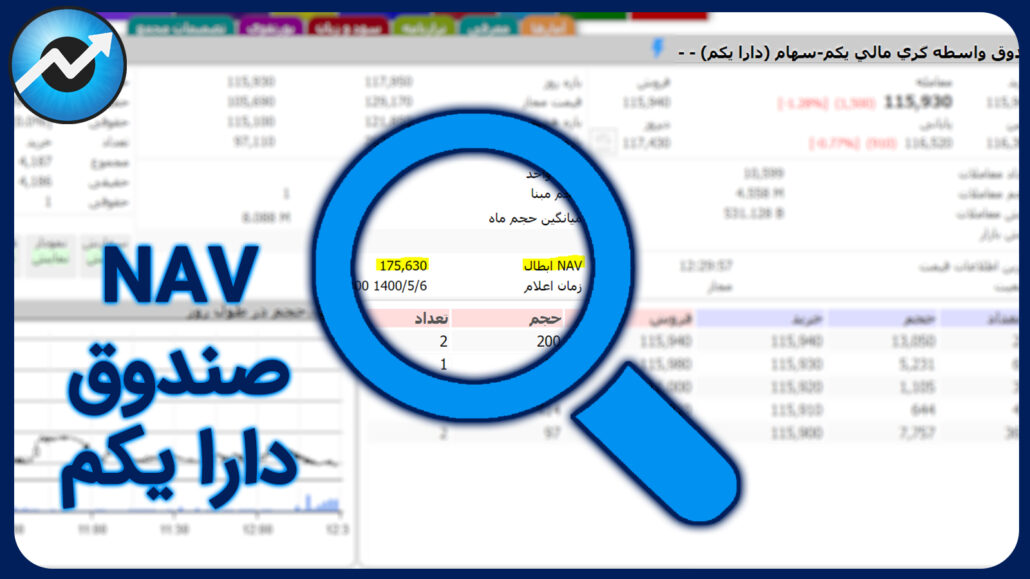

محاسبه NAV صندوق دارا یکم (ناو دارا یکم)

دولت در سال 99 تصمیم گرفت بخشی از سهام دولتی را در قالب صندوقهای ETF در بازار بورس عرضه کند. اولین گام از این واگذاری، صندوق واسطهگری دارا یکم بود که با نماد دارا یکم در بازار بورس معامله میشود.

سهام موجود در پورتفوی این صندوق متشکل از 3 بانک (بانک ملت، تجارت و صادرات) و 2 شرکت بیمه (بیمه البرز و بیمه اتکایی امین) است. همچنین برای کاهش ریسک، بخشی از داراییهای این صندوق شامل سپردهی بانکی و اوراق با سود تضمین شده است.

در زمان نوشته شدن این مقاله (سوم خرداد سال 1400) خالص داراییهای صندوق دارا یکم ۱۰۶۹۸۶ میلیارد ریال و تعداد واحدهای آن ۵۷۷.۰۲۱.۴۸۸ است، بدین ترتیب NAV این صندوق به ازای هر واحد، ۱۸۵.۴۱۲ ریال است.

محاسبه NAV صندوق پالایش یکم (ناو پالایش یکم)

چند ماه پس از عرضهی صندوق دارا یکم، صندوق ETF پالایشی یکم با نماد پالایش در بازار بورس عرضه شد. سهام این صندوق شامل چهار شرکت پالایشی است: شرکتهای پالایش نفت تهران (شتران)، پالایش نفت تبریز (شبریز)، پالایش نفت اصفهان (شپنا) و پالایش نفت بندرعباس (شبندر). همانند دارا یکم این صندوق نیز داراییهای دیگری از جمله سپردههای بانکی و اوراق با سود تضمین شده دارد.

ارزش خالص داراییهای این صندوق در سوم خرداد ماه سال 1400، برابر با ۱۰۱.۵۱۶ میلیارد ریال و تعداد واحدهای آن ۱.۲۶۱.۲۹۱.۰۳۷ است، در نتیجه NAV این صندوق به ازای هر واحد ۸۰.۴۸۶ ریال است.

مدیریت صندوقها به صورت مستمر ارزش خالص دارایی آنها را گزارش میکنند. هدف از این مثالها، فهم بهتر مفهوم NAV و شیوهی محاسبهی آن است. در ادامه NAV را برای صندوقهای غیرقابل معامله یا مشترک (Mutual Funds) و صندوقهای قابل معامله یا ETF (Exchange Traded Funds) بررسی خواهیم کرد.

ارزش خالص دارایی صندوقهای سرمایهگذاری غیرقابل معامله یا مشترک

سرمایهگذارانِ صندوقهای مشترک، واحدهای آن را از طریق کارگزاریهای متولی صندوق خرید و فروش میکنند. معاملهی این صندوقها به صورت مستقیم در بازار بورس (بازار ثانویه) امکانپذیر نیست. این صندوقها توسط کارگزاریها خرید و فروش میشوند، به همین دلیل از نوسانات روزانهی قیمت به دلیل عرضه و تقاضا در امان هستند.

مبنای محاسبهی ارزش خالص دارایی این صندوقها قیمت پایانی سهام موجود پورتفوی صندوق در پایان روز معاملاتی است. شرکتهای متولی این صندوقها، به صورت روزانه NAV صدور و ابطال آنها را اعلام میکنند. NAV صدور و ابطال برای همه صندوقها محاسبه میشود، اما بر خلاف صندوقهای مشترک، صندوقهای قابل معامله بر اساس قیمت صدور و ابطال معامله نمیشوند.

مکانیزم خرید و فروش صندوقهای قابلمعامله بر اساس قیمت تابلو و از طریق بازار ثانویه است. منظور از NAV صدور و ابطال چیست؟

NAV صدور صندوقهای سرمایهگذاری غیرقابل معامله

برای خرید صندوقهای غیرقابل معامله باید مبلغی به اندازهی NAV صدور بپردازید. این عدد کمی بیشتر از NAV صندوق و برابر با ارزش خالص دارایی به علاوهی تمام هزینهها کارمزدهایی است که در هنگام خرید صندوق اعلام میشود.

فرض بر این است که هنگامی که سرمایهی جدیدی وارد صندوق میشود، متولی صندوق برای خرید سهام و سایر داراییها باید هزینههای معاملاتی بپردازد.

NAV ابطال صندوقهای سرمایهگذاری غیرقابل معامله

اگر قصد فروش (ابطال) واحدهای صندوقهای غیرقابل معامله را داشته باشید، مبلغی به اندازهی NAV ابطال به شما پرداخت میشود. به دلیل کسر شدن کارمزد معامله از NAV صندوق، این مبلغ کمی کمتر از NAV صندوق است.

همانند قیمت صدور اینجا نیز فروش داراییها مستلزم پرداخت کارمزد و سایر هزینههای معاملاتی است. اما از آنجایی که اکثر صندوقها برای فروش کارمزدی دریافت نمیکنند، معمولا قیمت ابطال با ارزش خالص دارایی صندوق برابر و کمی کمتر از قیمت صدور است.

ارزش خالص دارایی صندوقهای قابل معامله یا ETF

صندوقهای قابل معامله در بورس یا ETF مانند دارا یکم و پالایش به صورت روزانه در بورس معامله میشوند. هنگام باز بودن بازار، NAV ابطال هر 2 دقیقه یک بار در سایت TSE به روز رسانی میشود. البته شما این صندوقها را طبق قیمت تابلو خریداری میکنید و اعلام این عدد صرفا برای اطلاع معاملهگران است.

دقت کنید که قیمت صندوقهای قابل معامله که روزانه در بورس معامله میشوند توسط عرضه و تقاضا تعیین میشود. بنابراین ممکن است بالاتر و یا پایینتر از NAV معامله شوند، این مساله از ریسکهای صندوقهای قابلمعامله است.

آیا NAV فاکتوری مهم برای انتخاب یک صندوق سرمایهگذاری است؟

همانطور که اشاره شد NAV صندوقهای سرمایهگذاری از فاکتورهایی است که باید به آن توجه شود، اما برای خرید یک صندوق باید مسائل مهمتری را مدنظر داشت. اینکه هدف شما از سرمایهگذاری چیست؟ میزان ریسکپذیری شما چقدر است؟ بازدهی صندوق در دورههای مختلف چقدر بوده است؟

مهمتر از همه چیز پیشینهی صندوق است. توصیه ما این است که سراغ صندوقهای تازه تاسیس نروید، زیرا دادههای زیادی از آنها موجود نیست. بازدهی صندوق را در دورههای صعودی، رکودی و نزولی بررسی کنید. سعی کنید در دورههای صعودی به دنبال صندوقهایی بروید که بازدهی بهتری از شاخص داشتهاند. در دورههای رکودی و نزولی نیز صندوقهایی را انتخاب کنید که داراییهای شما را حفظ میکنند، حتی میتوانید سراغ صندوقهای درآمد ثابت با سود تضمین شده بروید.

صندوقهای سرمایهگذاری برای افراد غیرحرفهای و حتی معاملهگران حرفهای که وقت چندانی ندارند، گزینهای بسیار مناسب هستند. اما لازم است هنگام انتخاب آنها تمام جوانب را بررسی کنید و یا از افراد متخصص کمک بگیرید. به عنوان نکتهی آخر دادههای صندوقهای سرمایهگذاری را میتوانید در سایت فیپیران مشاهده و بررسی کنید.

سوالات متداول

اگر بدهیهای یک صندوق را از داراییهای آن کم کنیم ارزش خالص دارایی یک صندوق بدست میآید. با تقسیم این عدد بر تعداد واحدهای صندوق، NAV صندوق به ازای هر واحد محاسبه خواهد شد.

برای خرید یک صندوق باید مبلغی به اندازه NAV صدور بپردازید. NAV صدور برابر با ارزش خالص دارایی صندوق به علاوهی تمام هزینهها و کارمزدهایی است که در هنگام خرید صندوق اعلام میشود.

NAV ابطال مبلغی است که هنگام فروش صندوق به شما پرداخت میشود. این مبلغ کمی کمتر از NAV صندوق و با کسر کارمزد است. البته در ایران برای اکثر صندوقها NAV ابطال با ارزش خالص درایی صندوق برابر است.

محتوای این مطلب چقدر برای شما مفید بود؟

برای ثبت امتیاز روی یک ستاره کلیک کنید

متوسط امتیاز: 4.3 / 5. تعداد ثبت امتیاز: 17

تا حالا امتیازی ثبت نشده. اولین امتیاز رو ثبت کنید!

- سرمایهگذاری مستقیم یا غیرمستقیم | صندوق های سرمایهگذاری و سبدگردانی ها

- انواع صندوق های سرمایهگذاری

- چطور در صندوق های سرمایهگذاری عضو شویم؟

- چطور عضو سبدگردانی ها شویم؟

- صندوق درآمد ثابت چیست؟ چطور در صندوق های درآمد ثابت سرمایهگذاری کنیم؟

- صندوق سهامی چیست و چگونه در آن سرمایهگذاری کنیم؟

- صندوق مختلط چیست؟ چطور در صندوق های مختلط سرمایهگذاری کنیم؟

- صندوق قابل معامله ETF چیست؟ چطور در این صندوق ها سرمایه را معامله کنیم؟

- صندوق طلا چیست؟ چطور در صندوق طلا سرمایهگذاری کنیم؟

- صندوق سرمایهگذاری زمین و ساختمان چیست؟ چه مزایایی دارد؟

- صندوق پروژه چیست؟ این صندوق ها چه ویژگی هایی دارند؟

- صندوق سرمایه گذاری شاخصی چیست؟ چطور در این صندوق ها سرمایهگذاری کنیم؟

- صندوق سرمایهگذاری نیکوکاری چیست و چه ویژگی هایی دارد؟

- صندوق سرمایهگذاری جسورانه چیست؟ صندوق های جسورانه چه ویژگی هایی دارند؟

- صندوق اختصاصی بازارگردانی چیست؟ این صندوق ها چه ویژگی هایی دارند؟

- ارزش خالص دارایی یا NAV در صندوقهای سرمایهگذاری چیست؟ (مقاله فعلی)

- ورشکستگی و انحلال صندوق های سرمایهگذاری | آیا صندوق های سرمایهگذاری ورشکسته میشوند؟

- معرفی صندوقهای درآمد ثابت نوع دوم

- فراصندوق یا FOF چیست؟ معرفی فراصندوقهای ایرانی