ریسک و بازدهی سرمایهگذاری در بورس یکی از موضوعات مهم در زمینه سرمایهگذاری است. اگر قصد سرمایهگذاری در بورس را دارید، باید در مورد آن اطلاعات کافی داشته باشید. بازار بورس در عین حال که میتواند شما را به سود برساند، ممکن است سرمایه شما را به خطر بیندازد. اما منظورمان از خطر چیست؟

فراگیر شدن بورس باعث شده تا افراد زیادی بدون داشتن آگاهی کافی از بازار و قواعد آن، وارد بورس شده و متضرر شوند. یا اینکه رفتار تودهای در پیش بگیرند و موجب به هم ریختن نظم بازار شوند. اما رفتار تودهای یعنی چه؟

منظور از رفتار تودهای در بورس، معامله با تقلید از دیگران است.

بسیاری از افراد کم اطلاع، وقتی ببینند عده زیادی یک سهم را خریدهاند به پیروی از آن ها خرید میکنند یا به پیروی از دیگران دست به فروش سهام میزنند. این رفتار هیجانی باعث شکلگیری صف های خرید و فروش میشود. همین مسئله ممکن است باعث شود قیمت یک سهم بیش از ارزش واقعی آن افزایش یا کاهش یابد. رفتار تودهای باعث میشود تا در بازار حباب شکل بگیرد.

در ادامه این مقاله به توضیح دو مفهوم ریسک و بازدهی سرمایهگذاری در بورس خواهیم پرداخت.

حفظ ارزش پول در بازار بورس و منتفع شدن از آن مسئلهای است که این روزها ذهن بسیاری را به خود درگیر کرده. بورس هزارتوی پیچیدهای است که موفقیت در آن مستلزم شناخت ظرافتها و پیچیدگیهای این بازار است. مسیری که برای رسیدن به مقصد مطلوب آن باید دانش، تجربه، شناخت خود و مهارتهای مالی رفتاری را توشه راه کرد.

بازده چیست؟

بازده، پاداشی است که سرمایهگذار در ازای سرمایهگذاری به دست میآورد. سه عامل قیمت خرید، قیمت فروش و سود دریافتی در بازدهی تاثیر دارد. در واقع بازده میزان عایدات خالصی است که از نگهداری یک دارایی در طول زمان برای سرمایهگذار حاصل میشود.

بازدهی قابل قبول یک سرمایهگذاری حداقل باید بتواند نرخ تورم را پوشش دهد. یعنی اگر نرخ تورم 25 درصد باشد، سرمایهگذاری باید ما را به بازده بیشتر از 25 درصدی برساند. اینگونه میتوانیم ادعا کنیم که توانستهایم ارزش پول خود را حفظ کنیم. بازدهی کمتر از 25 درصد برای سرمایهگذار سود واقعی به همراه نخواهد داشت.

در هر سرمایهگذاری، سرمایهگذار از دو جهت منتفع خواهد شد:

1- افزایش قیمت سهام (بازده سرمایهای): یعنی بازدهی که سرمایهگذار از محل تغییر قیمت سهام کسب میکند. به طور مثال اگر سهامی را 20000 ریال خریداری کرده باشید و آن را 25000 ریال بفروشید، 5000 ریال سود ناشی از تغییر قیمت سهام، یعنی معادل 25 درصد قیمت خرید، به دست میآورید.

2- کسب سود نقدی (بازده نقدی): سودی که از جریانات نقدی دوره سرمایهگذاری به دست میآید. اگر در سهام سرمایهگذاری کرده باشید، بازده نقدی شما به شکل سود نقدی است. اگر در اوراق قرضه سرمایهگذاری کرده باشید، بازده نقدی به شکل بهره خواهد بود.

بازده کل جمع بازده نقدی و بازده سرمایهای است.

ریسک چیست؟

ریسک تفاوت بین بازده تحقق یافته و بازده پیشبینی شده یا همان بازده موردانتظار ما است. ریسک به زبان ساده یعنی ندانیم چند درصد احتمال دارد که بتوانیم به سودی که هدف ما است، دست پیدا کنیم.

اگر پیشبینی شود که یک دارایی دقیقا سود 20 درصدی دارد، در این صورت ریسک بازدهی صفر است. چون بابت درصد بازدهی و سودی که خواهیم داشت مطمئن هستیم. مثل اسناد خزانه ی اسلامی که با خرید آن ها از ابتدا میدانید که قرار است سود چند درصدی داشته باشید. اما اگر در نظر داشته باشیم که بازده دارایی بین 10 تا 20 درصد باشد، بازده ریسکی تلقی میشود؛ چون درصد دقیق آن را نمیدانیم.

وقتی سهام شرکتی را خریداری میکنید، عوامل مختلفی روی قیمت آن تاثیر میگذارند. بخشی از این عوامل غیرقابل پیشبینی هستند. هیچ قطعیتی وجود ندارد که بتوان گفت 6 ماه دیگر سهام شما چه قیمتی خواهد داشت.

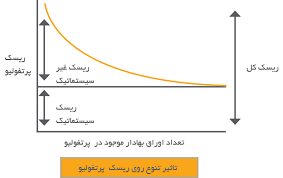

ریسک به دو دسته تقسیم میشود: 1- سیستماتیک و 2- غیر سیستماتیک

ریسک سیستماتیک

ریسک سیستماتیک، ریسک غیر قابل کنترل است. منظور از ریسک غیر قابل کنترل، ریسکی است که توسط جو بازار، شرایط سیاسی و اقتصادی جامعه به ما تحمیل میشود و راهی برای فرار از آن نداریم.

ریسک غیر سیستماتیک

ریسک غیر سیتماتیک یا همان ریسک قابل کنترل، ریسکی است که کنترل آن در دستان سرمایهگذار است. از آنجایی که هر سرمایهگذار ریسک کمتر را به بیشتر ترجیح میدهد، سعی دارد این ریسک را کم کند.

اما سوال اینجاست که چطور ریسک سرمایهگذاری را کاهش دهیم؟ هرچه سبد سهام شما متنوعتر باشد، ریسک سیستماتیک کمتر است. برای مثال فرض کنید شما همه پول خود را صرف خرید سهام صنایع فلزات کرده باشید. در این حال اگر افت جهانی قیمت فلزات اتفاق بیفتد، پیرو آن قیمت فلزات در ایران کاهش پیدا کرده و همه سرمایه شما به خطر میافتد. اما اگر دارایی خود را بین سهام شرکتهای بانکی، دارویی، فلزات، شیمیایی و خودروسازی تقسیم کرده باشید، مسلما کاهش قیمت فلزات ضربه ضعیفتری به شما میزند.

ریسک کلی که به یک سرمایهگذار تحمیل میشود، مجموع دو ریسک سیستماتیک و غیر سیستماتیک است.

بیشتر بخوانید: بهترین کتاب های آموزش بورس

انواع ریسک

ریسک دستهبندیهای متفاوتی دارد. میتوان از جهت منابع ریسک را به دو دسته: ریسک مالی و غیرمالی تقسیمبندی کرد.

ریسک مالی به طور مستقیم بر سودآوری شرکتها اثر میگذارد. انواع ریسک مالی شامل: ریسک نوسان نرخ بهره، ریسک نرخ ارز، ریسک نکول، ریسک نقدینگی، ریسک تورمی، ریسک بازار، ریسک سرمایهگذاری مجدد و ریسک مرتبط با درجه اهرم مالی ست که در ادامه به تعریف موارد مهم آن میپردازیم.

ریسک نوسان نرخ بهره

این ریسک بیشتر صاحبان اوراق قرضه را تهدید میکند. به طور مثال فرض کنید شما دارنده اوراق قرضه هستید و قرار است که در زمان مشخص بهره ثابت 10 درصدی دریافت کنید. اما اگر نرخ بهره بازار افزایش پیدا کند(بیشتر از 10 درصد شود)، شما همچنان تا زمان سررسید و دریافت نرخ بهره 10 درصدی، پایبند به اوراق قرضه خود هستید. پس در این صورت ارزش اوراق قرضه شما کم شده است.

ریسک نکول یا ریسک اعتباری

این ریسک هنگامی رخ میدهد که وام گیرنده به علت عدم توان یا تمایل، به تعهدات خود در مقابل وام دهنده در تاریخ سررسید عمل نکند. یعنی شرکتی که اوراق آن را خریداری کردهاید در تاریخ سررسید سود وعده داده شده را به شما پرداخت نکند.

ریسک نقدینگی

ریسکی است که بابت عدم اطمینان در راحتی و سرعت خرید و فروش اوراق بهادار، به دارنده تحمیل میشود. اگر سهام شما به راحتی به فروش برسد، یعنی ریسک کمتری به شما تحمیل شده. چون شما را زودتر به وجه نقد رسانده. اما سهامی که روزها در صف فروش میماند، نقدشونگی کمتر و ریسک بیشتری دارد .

ریسک نقدینگی اوراق خزانه تقریباً صفرو ریسک نقدینگی سهام مربوط به بازارهای خارج از بورس زیاد است.

ریسک سرمایهگذاری مجدد

اگر سرمایهگذار افق سرمایهگذاری بیشتری نسبت به سررسید اوراق داشته باشد، با ریسک سرمایهگذاری مجدد مواجه است. مثلا اگر شما قصد سرمایهگذاری 10 ساله داشته باشید و دارایی خود را صرف خرید اوراق قرضه با سررسید3 ساله کنید، در پایان سال سوم باید بار دیگر دارایی خود را با نرخ بهره جدید سرمایه گذاری کنید. به همین دلیل دارنده اوراق قرضه کوتاه مدت در مقایسه با دارنده اوراق قرضه بلندمدت، ریسک سرمایه گذاری مجدد بیشتری را متحمل خواهد شد. چون باید هربار با نرخ جدیدی سرمایه گذاری کند.

ریسک درجه اهرم مالی

ریسکی است که بر اثر وام گرفتن شرکت و ایجاد بدهی بر سرمایهگذار تحمیل میشود. هرچه شرکت بیشتر از طریق وام تامین مالی کرده باشد، این ریسک بیشتر است. برای کاهش ریسک درجه اهرم مالی به شما توصیه میکنیم تا پیش از سرمایهگذاری، ترازنامه شرکت را بررسی کنید تا از میزان بدهی و داراییهای آن اطلاعات کافی داشته باشید.

ریسک های غیر مالی به وجود آورنده ی ریسک های مالی هستند. مثل: ریسک سیاسی، تجاری، ریسک صنعت و ریسکی که قوانین و مقررات بر شرکت ها تحمیل میکنند؛ که در مجموع باعث نوسانات عرضه و تقاضا و در نتیجه تغییر قیمت میشوند.

مقالات مرتبط: معرفی بهترین پادکست های آموزش بورش و ارزدیجیتال

چه ترکیبی از ریسک و بازده را انتخاب کنم؟

تا به اینجا با ریسک و بازدهی سرمایهگذاری در بورس آشنا شدیم . دو مساله مهم ذهن هر سرمایهگذار را مشغول میکند. اول اینکه با سرمایهگذاری در آینده به چه منفعتی خواهیم رسید؟ و دوم اینکه با این سرمایهگذاری چقدر داراییهای فعلی خود را به خطر انداختهایم؟ این دو مسئله تداعیکننده دو مفهوم بازده و ریسک است. لازم است بدانید که در این باره دو فرض رکودستیزی و ریسکگریزی وجود دارد.

رکود ستیزی و ریسکگریزی یعنی چه؟

فرض کنید سرمایهگذار بخواهد بین دو دارایی با ریسک یکسان یکی را انتخاب کند. احتمالا او داراییای را انتخاب میکند که بازدهی بالاتری داشته باشد. به این فرض رکودستیزی یا سیری ناپذیری گفته میشود. برای مثال فرض کنید دو سهم «الف» و «ب» داریم. سهم «الف» با احتمال 30 درصد بازدهی 40 درصدی داشته باشد.اگر سهم “ب” با همان احتمال 30 درصدی ،بازدهی 50 درصدی داشته باشد.؛ مسلما شما سهم “ب” را انتخاب خواهید کرد. چون در هر صورت متحمل ریسک 30 درصدی هستید و سود بیشتر را به کمتر ترجیح میدهید.

فرض ریسک گریزی چیست؟ فرض کنید سرمایهگذار دو انتخاب برای سرمایهگذاری دارد. این دو دارایی سود یکسان دارند و بازدهی یکسانی ایجاد میکنند. در این حالت، فرد احتمالا دارایی را انتخاب میکنند که ریسک کمتری داشته باشد. مثلا فرض کنید بانک و بورس هر دو میتوانند بازدهی ۲۰ درصد یکساله برای شما ایجاد کنند. در این حالت مسلما شما سرمایهگذاری در بانک را که اطمینان بیشتری از آن دارید انتخاب خواهید کرد.

اغلب ما از خدماتی نظیر بیمه عمر، ماشین، مسکن و… استفاده میکنیم. این موضوع نشان میدهد که سعی داریم برای خود حاشیه ی امنی از لحاظ مالی ایجاد کنیم. به این ترتیب میتوانیم ریسک را به حداقل برسانیم. این مسئله ثابت میکند که ما ریسک گریز هستیم.

هر چقدر ریسک یک سرمایهگذاری بیشتر باشد، سرمایهگذار به ازای تحمل ریسک بیشتر، بازده بیشتری مطالبه خواهد کرد.

مقالات مرتبط: شروع سرمایهگذاری در بورس

پیشنهاد

در این مقاله ریسک و بازدهی سرمایهگذاری در بورس را توضیح دادیم. توصیه ما به شما این است که با در نظر گرفتن مبلغ دارایی خود، افق زمانی سرمایهگذاری و هدف خود از سرمایه گذاری میزان محافظه کاری یا جسارت خود را در نظر بگیرید تا بتوانید به حد متناسبی از ریسک و بازده برسید.

محتوای این مطلب چقدر برای شما مفید بود؟

برای ثبت امتیاز روی یک ستاره کلیک کنید

متوسط امتیاز: 3 / 5. تعداد ثبت امتیاز: 2

تا حالا امتیازی ثبت نشده. اولین امتیاز رو ثبت کنید!

- منظور از تورم و ارزش زمانی پول چیست؟

- پولمان را چطور سرمایه گذاری کنیم؟

- چرا در بورس سرمایهگذاری کنیم؟ |مزایای سرمایهگذاری در بورس چیست؟

- ریسک و بازدهی سرمایهگذاری در بورس (مقاله فعلی)

- اوراق بهادار چیست؟ انواع اوراق بهادر کدام است؟

- سرمایه گذاری مستقیم یا غیرمستقیم؟ |صندوق های سرمایهگذاری یا شرکت های سبدگردانی؟